年初房企发债潮再次来袭。根据记者初步统计,无极荣谈代理 截至1月中旬,今年已有逾30家房企筹划发行债券融资,募集金额近千亿元。业内预计,到本月底将会有更多房企加入发债大军。

年年岁岁花相似,岁岁年年人不同。今年房企发债潮涌的背后,也呈现不少新特点。一方面,发债主体“马太效应”越发明显,大小房企面临日趋差异化的融资条件;另一方面,“三道红线”的落地与扩围预期,同步伴随着房企债券到期高峰的到来,这意味着今年房企的偿债压力相对更大,在按期偿债与被动违约的“平衡木”上,房企会如何作出抉择呢?

大小房企

“发债总动员”

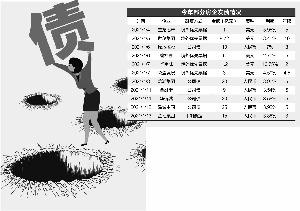

2021年元旦以来,房企发债融资快速步入高潮期。根据记者梳理,截至1月中旬,已有逾30家房企发行债券融资,募集金额已经接近千亿元。个体融资规模从不足6亿元的“迷你型”到超50亿元的“庞大型”不等,融资利率也从不到3%的“福利型”到接近15%的高成本不等。

1月19日,阳光城(000671,股吧)发布公告,无极集团总代理 拟发行15亿元公司债券,债券期限为5年期,第2年末和第4年末附发行人调整票面利率选择权和投资者回售选择权,债券询价区间为6%~7%。这成为民营地产A股公司启动发债的代表。

本轮发债潮中的冲浪者还包括国资房企。中国铁建(601186,股吧)房地产集团1月19日开始筹划发行13亿元公司债券,无极娱乐怎么做代理 该期债券为5年期品种,附第3年末发行人调整票面利率选择权、发行人赎回选择权和投资者回售选择权。

地产界“带头大哥”同样在踊跃发债融资。1月18日,万科公告将向合格投资者公开发行面值总额不超过30亿元的公司债券。发行人主体信用等级为AAA,评级展望为稳定,本期债券信用等级为AAA。

也有部分企业选择发行优先票据。1月6日,碧桂园公布公告,将发行5亿美元于2026年到期的2.7%利率优先票据及7亿美元于2031年到期的3.3%利率优先票据,合计规模达到12亿美元。

纵观启动发债的房企主体,囊括了碧桂园、世茂、旭辉、新城等公司,募集金额合计逼近千亿元。从发行债券结构看,境外发债占比接近7成。融资利率的综合中位数在5.36%左右,较2020年房企全年融资成本有所下降。而从碧桂园5年期5亿美元境外债2.70%利率,以及部分中小房企逼近15%的融资利率对比来看,龙头房企已明显获得更长的发债年限和更低的融资红利。

为何今年年初大小房企开启“发债总动员”呢?光大银行(601818,股吧)金融分析师周茂华对证券时报记者表示,至少与两方面原因有关。

首先,从宏观金融环境来看,由于欧美主要央行继续无限量宽松,全球流动性泛滥,国内货币政策平稳过渡,叠加年初机构额度宽松、央行呵护资金面等多重因素,房企发债迎来最佳窗口期。同时,从微观企业角度考量,不少房企2021年面临较大规模的债券到期潮,在借新还旧的压力下,启动密集发债成为理性选择。

这种判断在部分公司所披露的公告中也得到印证。阳光城就在公告中明确,最新一期债券募集资金扣除发行费用后拟全部用于偿还到期和回售公司债券的本金。启动发债的融创方面也表示,债券募集资金拟用于偿还公司已发行的公司债券,或用于证监会和交易所允许的其他用途。

网友回应